|

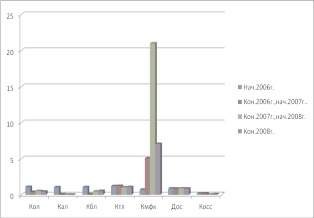

Для наглядности динамику коэффициентов ликвидности и платежеспособности необходимо представить на рисунке 5.

Рис.5. Динамика коэффициентов ликвидности и платежеспособности

Таблица 6 и рисунок 5 свидетельствуют о том, что финансовая ситуация на предприятии с точки зрения ликвидности на конец 2006г. изменилась в худшую сторону. Если на начало 2006 г. общий показатель ликвидности соответствовал рекомендуемому значению, был >1, то на конец 2006г. наблюдается резкое сокращение данного показателя до 0,41. В 2007г. и в 2008г. значение данного показателя остаются меньше 1, т.е. баланс 2007г. и 2008г. неликвиден.

Об ухудшении положения свидетельствует и коэффициент абсолютной ликвидности, если на начало 2006г. предприятие располагало наиболее ликвидными средствами и могло расплатиться по своим обязательствам, то в конце года предприятие может оплатить только 6% своих краткосрочных обязательств. В дальнейшем положение предприятия ухудшается, на конец 2007г. ООО «ЮЖА - Текстильснаб» за счет денежных средств может погасить 3% текущей краткосрочной задолженности, а на конец 2008г. только 1%, что на 5% меньше, чем на конец 2006г.

Коэффициент быстрой ликвидности, показывает, какая часть краткосрочных обязательств может быть погашена за счет денежных средств и поступлений по расчетам. Нормальным считается значение 0,7÷0,8. На начало 2006г. значение данного показателя выше рекомендуемого значения, т.е. предприятие могло все свои краткосрочные обязательства погасить за счет денежных средств и ожидаемых поступлений от дебиторов. На конец года наблюдается ухудшение, значение показателя резко сокращается до 0,08 это меньше рекомендуемого значения, т.е. предприятие в конце года только 8% своих краткосрочных обязательств может погасить за счет денежных средств и поступлений от дебиторов. На конец 2007г. предприятие может погасить за счет денежных средств и поступлений по расчетам 46%, а на конец 2008г. - 54%, значение показателя увеличивается, объясняется это ростом дебиторской задолженности.

Коэффициент текущей ликвидности позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства, Нормальным значением для данного показателя считаются соотношения от 1,5 до 3,5. В ООО «ЮЖА - Текстильснаб» значение данного показателя на начало и конец 2006г. немного ниже рекомендуемого, но данные значения превышают единицу и можно сделать вывод, что предприятие располагает некоторым объемом свободных ресурсов. Мобилизовав все оборотные средства ООО «ЮЖА - Текстильснаб» сможет погасить все текущие обязательства. Значения коэффициента текущей ликвидности в 2007г. ниже рекомендуемого, наблюдается уменьшения показателя на конец года до 1,03. Однако значение коэффициента остается больше единицы, а это значит, что предприятие имеет небольшое количество свободных ресурсов. В 2008г. ситуация не меняется, значение коэффициента остается чуть выше 1 и составляет 1,08.

Что касается коэффициента маневренности функционирующего капитала, то здесь произошло резкое увеличение показателя, если на начало 2006г. он составлял 0,71, то на конец года 5,06. Это говорит о том, что предприятие на конец года увеличило долю функционирующего капитала, которая обездвижена в производственных запасах. Увеличение данного показателя - это отрицательный момент в работе предприятия, т.к. растут материальные запасы, которые предприятие не использует в производстве. В 2007г. наблюдается дальнейший рост коэффициента маневренности функционирующего капитала, на конец 2007г. он составляет - 21, что на 15,94 больше, чем на конец 2006г, только на конец 2008г. значение показателя сокращается до 7,06, т.е. сократилась доля функционирующего капитала, которая обездвижена в производственных запасах.

Доля оборотных средств в активах на начало 2006 г. составляла 88%, а на конец года 85%, наблюдается сокращение данного показателя на 3%. В 2007г. наблюдается рост доли оборотных средств в активах до 89%, а к концу 2008г. значение показателя снова сокращается до 86%. В целом на протяжении анализируемых лет значения показателя превышает 80%.

Перейти на страницу: 1 2 3 4 5 |