|

2.2 Обороты, связанные с вычетами. Из них можно выделить:

· Входной НДС. Как только налогоплательщику приходит входной НДС, он должен озадачиться возможностью его вычета. Для этого определяется, выполняются ли условия вычета, и выдерживается ли порядок вычета. Если и условия вычета выполняются, и порядок вычета удерживается, то входной НДС предъявляется к вычету. Вычет производится по окончании налогового периода, когда рассчитывается общая сумма НДС входного к вычету.

· НДС, связанный с получением аванса и предоплаты. По окончании налогового периода происходит определение общей суммы такого НДС к вычету.

· Оборот, связанный с применением ставки 0% при продаже на экспорт. По окончании налогового периода определяется общая сумма НДС, связанного с получением аванса и предоплат. А когда заканчивается налоговый период, определяется общая сумма НДС к вычету.

∑НДСк выч = ∑НДСвход + ∑НДСаванс, предопл + НДС0%

По окончании налогового периода определяется НДС к уплате:

НДСк упл = ∑НДСисчис - ∑НДСк выч

Оплата налога производится не разовым платежом за квартал, а тремя равными платежами до 20 числа каждого месяца квартала, следующего за истекшим налоговым периодом.

Из перечисленного в курсовой работе приложения 3 к начисленному НДС имеют отношение обороты 1, 10 и 11.

По первому обороту:

По обороту 10:

Так как получение штрафных санкций связано с производством, то НДС должен быть начислен на полученные санкции. Размер ставки в данном случае определяется ставкой по продукции. Так как продукция является промышленной, то для начисления НДС должна применяться ставка   . .

По обороту 11:

Определяем общую сумму НДС исчисленного:

Из всех видов НДС, подлежащих вычету, в условии задачи имеет место только входной НДС.

Начисление взносов в государственные внебюджетные фонды (нормативный документ ФЗ № 212). Начисление осуществляется персонифицировано, то есть отдельно по каждому работнику, до тех пор, пока его учитываемые доходы с начала года не превысят 415000 рублей. В соответствии с условием задачи в состав учитываемых доходов Сидорова войдут основная заработная плата и премия.

Начисление взносов:

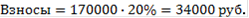

1. Государственный пенсионный фонд

2.

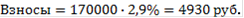

. В фонд социального страхования

4.

Так как отсутствует информация о расходовании средств по ФСС, то уплата в фонд производится в полном размере.

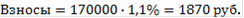

. Федеральный фонд обязательного медицинского страхования

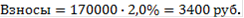

. Территориальный фонд обязательного медицинского страхования

Всего взносы = 34000 + 4930 + 1870 + 3400 = 44200 руб.

Начисление взносов ведется персонифицировано, однако, в учебных целях мы сможем начислить взносы на сумму учитываемых доходов в целом по предприятию. Это возможно в связи с тем, что ни у одного из работников учитываемые доходы не достигли 415000 рублей ( они даже не достигли 280000 рублей в соответствии с пунктом 3 на странице 5). В состав общей суммы учитываемых доходов по предприятию войдут основная заработная плата (пункт 6) и премия (пункт 7). Доходы учитываемые с начала года = 1985000 + 25000 = 2010000 руб.

Начисление взносов в целом по предприятию производится аналогично начислению взносов по каждому работнику.

1. Государственный пенсионный фонд

. В фонд социального страхования

Так как отсутствует информация о расходовании средств по ФСС, то уплата в фонд производится в полном размере.

. Федеральный фонд обязательного медицинского страхования

. Территориальный фонд обязательного медицинского страхования

Всего взносы по предприятию = 402000 + 58290 + 22110 + 40200 = 522600 руб.

Налог на имущество.

Налог на имущество, начисленный за год:

Перейти на страницу: 1 2 3 4 5 |