|

Анализ ликвидности активов позволяет оценить способность предприятия своевременно погашать краткосрочные обязательства. Для такой оценки рассчитываются следующие показатели.

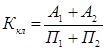

1) Коэффициент абсолютной ликвидности, (Ка). Позволяет оценить способность предприятия погашать краткосрочную задолженность за счет денежных средств и краткосрочных финансовых вложений. Рассчитывается как отношение величины наиболее ликвидных активов к сумме наиболее срочных и краткосрочных обязательств (кредиторская задолженность, краткосрочные кредиты и прочие краткосрочные пассивы):

Предельное значение Ка - не менее 0,2-0,25.

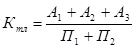

) Критический коэффициент ликвидности (промежуточный коэффициент покрытия), ККЛ. Отражает платежные возможности предприятия при условии полного использования денежных средств, краткосрочных финансовых вложений и своевременного погашения дебиторской задолженности. При расчете данного коэффициента в числитель добавляется (по сравнению с методикой расчета Ка) дебиторская задолженность:

Предельное значение ККЛ - не менее 0,7 - 0,8.

) Общий коэффициент покрытия (или коэффициент текущей ликвидности), КТЛ, который показывает платежные возможности предприятия при условии полного использования денежных средств и краткосрочных финансовых вложений, своевременного проведения расчетов с дебиторами и благоприятной реализации готовой продукции, а также продажи в случае необходимости части элементов материальных оборотных средств.

Коэффициент текущей ликвидности равен отношению суммы всех оборотных средств предприятия к величине его краткосрочных обязательств:

Минимальное значение КТЛ - не менее 1, оптимальное значение КТЛ - не меньше 2- 2,5.

Расчет и оценку динамики коэффициентов ликвидности активов следует проводить в таблице 8.

Таблица 8 - Анализ ликвидности активов, в тысячах рублей. |

Показатели |

Значение показателя |

Изменение | | |

Рекомендуемое |

Фактическое | | | | |

На начало 2009 года |

На конец 2009 года | | |

1. Денежные средства и краткосрочные финансовые вложения (наиболее ликвидные активы, А1) | |

43525 |

41989 |

-1536 | |

2. Дебиторская задолженность (быстро реализуемые активы, А2) | |

35427 |

67097 |

31670 | |

3. Производственные запасы и другие медленно реализуемые активы, А3 | |

148725 |

145275 |

-3450 | |

4. Краткосрочная задолженность (наиболее срочные и краткосрочные обязательства, П1+ П2) | |

229224 |

260126 |

30902 | |

5. Коэффициент абсолютной ликвидности |

0,2-0,25 |

0,19 |

0,16 |

-0,03 | |

6. Критический коэффициент ликвидности |

0,7-0,8 |

0,34 |

0,4 |

0,07 | |

7. Коэффициент текущей ликвидности |

2-2,5 |

0,99 |

0,98 |

-0,02 |

Исходя, из расчётов следует, что у хозяйствующего субъекта низкая ликвидность, то есть низкая платёжеспособность. Так как на начало и на конец года два из трёх показателей не достигают достаточного значения, а значение третьего ниже оптимального.

В целом у предприятия за отчетный период наметилась отрицательная тенденция снижения ликвидности активов, так же отрицательным фактором является то, что два из трех коэффициентов не соответствуют рекомендуемым значениям, и рост кредиторской задолженности превышает рост источников ее погашения.

|